今回は今年最後の米国雇用統計、CPI、FOMCを迎えたトレード。

派手に往復ビンタ食らって、相変わらず資産が1/4となってしまった。

FXを始めてまだ1年経っていない(暗号資産は1年経った)ので、資産減っても勉強代と思って我慢する。

今回はチャネルラインの引き方を再学習したのと、FOMCの行って来いトレードを体験できたので、大損したが良い勉強になった。

いつものようにGMOクリック証券トレードで、チャート分析はTradingView。

ドル円(USDJPY)の長期足チャートで環境認識

まずはこれまでのドル円(USDJPY)を日足チャートで確認してみる。

下図の様になった。

このように、2022年3月からの上昇トレンドの黄色のラインを割れ、その下値に合わせて水色のチャネルラインを引き直して、そのラインも12月初旬で割れてきた。

そして、2021年1月からの緑色の上昇トレンドラインも遂にタッチしてきた。しかも2度もタッチしてきたという状態が12月前半の動きである。これがタッチで終わって反転するのか、あるいは完全に割れてくるのかということろが注目である。

では、今度は日本政府の最後の大規模為替介入から12月15日のFOMCまでの4時間足チャートで確認してみる。

このように、最初の下降トレンドラインは黄色で引いていた。

11/10のCPIで下降トレンドはしばらく続くだろうという市場予想で、しかも水色のラインも割れてきた。

そして、12/1時点で黄色のラインをタッチしてきたので、ここはピボット(方向転換)して下降するだろうとあるていど予想できたし、そのトレード戦略は当てることができた。

そして、緑色のトレンドラインまでタッチするだろうと読んでいて、その予想も当てることが出来た。

そして、12/2の雇用統計を迎えることになるが、この緑色のトレンドラインはかなり強力だろうとおもったのと、他の緑色水平線の抵抗線もあったので、雇用統計ではおそらく反転するだろうと読んでいた。ただ、逆に大きく割れるだろうとも思えたが、ここはロングして当てることが出来た。

そして、12/13のCPIを迎えることになる。

その時は、黄色の下降チャネルラインを変更し、青い下降チャネルラインに変更して注目していた。

ここでは、黄色いチャネルラインで下降トレンドは終わっただろうと思っていた。

後で紹介するが、米国10年債利回りチャートも下降トレンドは終わったと判断できたし、青いチャネルラインもヒゲで抜けてきたので、CPIで上昇するだろうと読んでいた。ある筋の予想でも上昇とのことだった。

しかし、ご覧のように予想が大幅に外れて下降してしまった。

そして、12/15のFOMC後にCPIの下げを全戻しするという流れとなった。

これを見ると、チャネルラインはチャートのヒゲで引いたり、実体で引いたり、上値ラインで引いたり、下値ラインで引いたり、複数のパターンが引ける。4時間足でさえもである。

そして、見て分かる通り、それぞれのラインで反応して反転していることが見て取れる。

よって、チャネルラインは1本引いたからといって、それが正しいとは限らないことを頭に入れるべきと思った。

そして、注目は、日足の緑色の上昇チャネルラインを3回以上もタッチしていることである。

日足のトレンドラインをこんなに多くタッチしているのは今回は初めてであることが注目である。

もしかしたら、近々これも大幅に割れる可能性があるかもしれない。そうしたら、ドル円は152円が天井だったと言えそうな気がする。

では、もう少し短期足で振り返ってみる。

米国雇用統計時のドル円チャート

では、2022年12月2日 22:30 米国雇用統計時のチャートを30分足で詳細に見てみる。

今回の雇用統計(11月分)の数値は以下の通りであった。

【非農業部門雇用者数】

前回:26.1万人(28.4万人) 予想:20.2万人 結果:26.3万人

【失業率】

前回:3.70% 予想:3.70% 結果:3.70%

【平均時給(前月比)】

前回:0.4%(0.5%) 予想:0.30% 結果:0.60%

【平均時給(前年比)】

前回:4.7%(4.9%) 予想:4.70% 結果:5.10%

このように、前回値と予想値の両方とも全ての項目で上回った。

ということは、景気が良いということで、FRBは遠慮なく利上げができそうだ予想できる。

すると、金利が上がり、ドル円も上がるということになるだろう。

この時、自分は先に言ったように、長期足のトレンドのピボット(方向転換)を予想していたので、事前にロングして当てることができた。

しかし、11月発表のCPIがあまりにも強い数値で、最近の雇用統計は大きく動かないという予想もあり、すぐに全戻しすることもあり得ると思っていた。

そして、予想通り全戻しする雰囲気だったが、長期足の強いトレンドラインがあるため、下値を割らないだろうと読んでいた。ただ、ぎゃくに素直に大きく割れる可能性も考えられた。

こういう時の今までの失敗は、短期足でトレンドと思い込んでいたことに尽きる。

今思えば、長期足のトレンドを完全に割って、戻りを付けるところまで待てるかが肝である。

米国CPI(消費者物価指数)発表時のドル円チャート

では、2022年12月13日 22:30 米国CPI(消費者物価指数)発表時のドル円チャートを1分足で見てみる。

結果(11月分)は以下であった。

【前月比】

前回:0.40% 予想:0.20% 結果:0.10%

【前年比】

前回:7.70% 予想:7.30% 結果:7.10%

【コア・前月比】

前回:0.30% 予想:0.30% 結果:0.20%

【コア・前年比】

前回:6.30% 予想:6.10% 結果:6.00%

この一般市場予想よりも信頼あると思われたクリーブランド連銀予想やナウキャスト予想ではこういうことだった。

【前月比】

予想:0.47%

【前年比】

予想:7.49%

【コア・前月比】

予想:0.51%

【コア・前年比】

予想:6.26%

先月はこの予想が外れたが、今回はこの予想に賭けて、CPI前にドル円をロングしていた。

しかも、先に述べた青い4時間足のチャネルラインを抜けていて、米国10年債利回りも下落が終わったと判断していたので確実だろうと思っていた。

しかし、何と大ハズレ!!!

大損してしまったのであった。

全戻しするかもと思って待っていたが、その気配無しで損切りする羽目になった。

これは本格的に下降するかもと思い、ショートすることにした。

が、しかし…

FOMC時のドル円チャート

FOMCでは、毎回行って来いすることが殆どなので、今回はノーポジで迎え撃つことにした。

では、2022年12月15日 4:00 FOMC時のドル円チャートを1分足で見てみる。

今まで0.75%の利上げで来ていたものが、0.5%の利上げで上げ幅縮小することとなった。

市場予想と同じ結果であった。

今回のTwitterの情報では、CPIの下げでFRBの政策が台無しになったので、かなりハト派発言連発が予想された。つまり、米国長期金利が上昇し、ドル円も上げると予想できた。

先日のCPIでの下げもあり、FOMC直前では急激に下げる動きがあったが、騙されないようにした。

案の定、FOMCでは逆行し、上昇した。そのトレンドに一時乗って、即利確して利益を得た。

しかし、その後も上げて、136円を抜けると見えたのでロングした。

しかーし! それが大失敗で、騙された。大損こいた。

そして、4:30からのパウエル議長の会見でかなり下げてきた。ちょっとハトっぽい発言があったらしい。よって、逆にショートした。

これだけ長期足のトレンドラインを3回以上もタッチしているのだから、本格的に下げるとも予想できたからである。

パウエル議長の会見が終わって後で読み返してみても大したサプライズは無く、まぁまぁタカ派発言で終わったなという印象だった。

そうしたら、米国市場引け間際で、なんと、また逆行しやがった。

見事に往復ビンタを食らってしまった。

後で考えてみれば、利上げ幅縮小と言えども、円との金利差は益々広がったので、ドル円は上がるしかないということだったのだろう。

チャートの一時的な下げにまんまと騙されてしまった。

そういえば、過去のFOMCでも結局は行って来いの相場だったのであって、その注意力が欠けていたのであった。反省。

FOMC後のドル円の動き

では、FOMCその後のドル円の動きを15分足チャートで見てみる。

このように、FOMC後は下げるかと思いきや、鬼のようにドル円が上昇し、なんと、CPIの下げを完全に打ち消してしまった。

Twitter民達もFOMCで強いタカ派発言でなかったのに、なぜこんなに上昇したのか謎という意見が大半だった。

でも、FOMCの会見をよく見てみると、来年も当分利上げは収まらないという文言も読み取れるので、明らかに日米の金利差が広がるので、そうなると確実にドル円はあがるだろうと想像できたのであった。後の祭りだけどね…。

FRBも今までの政策が無駄にならずに済んで、ホッとしているんだろうな。

これで、先に紹介した4時間足の青いチャネルラインを大きく上抜けたことになる。

生産者物価指数(PPI)発表時の動き

ここで、CPIの先行指標となる2022年12月9日 22:30発表の生産者物価指数(PPI)(11月分)を見てみる。

PPIは3か月後にCPIの数値に影響されると言われている。

結果はこのようになった。

【前月比】

前回:0.2%(0.3%) 予想:0.20% 結果:0.30%

【前年比】

前回:8.0%(8.1%) 予想:7.10% 結果:7.40%

【コア・前月比】

前回:0.0%(0.1%) 予想:0.20% 結果:0.40%

【コア・前年比】

前回:6.7%(6.8%) 予想:5.80% 結果:6.20%

では、その時のドル円チャートを15分足で見てみる。

コアの前月比がかなり上がっているので、利上げ引き締めは揺るがないと見て取れる。

ということはドル円も上がるであろう。

そうなると、2~3月のCPI発表は気を付けなければならない。

まだまだインフレが収まる兆候はみられないのが悲しい。

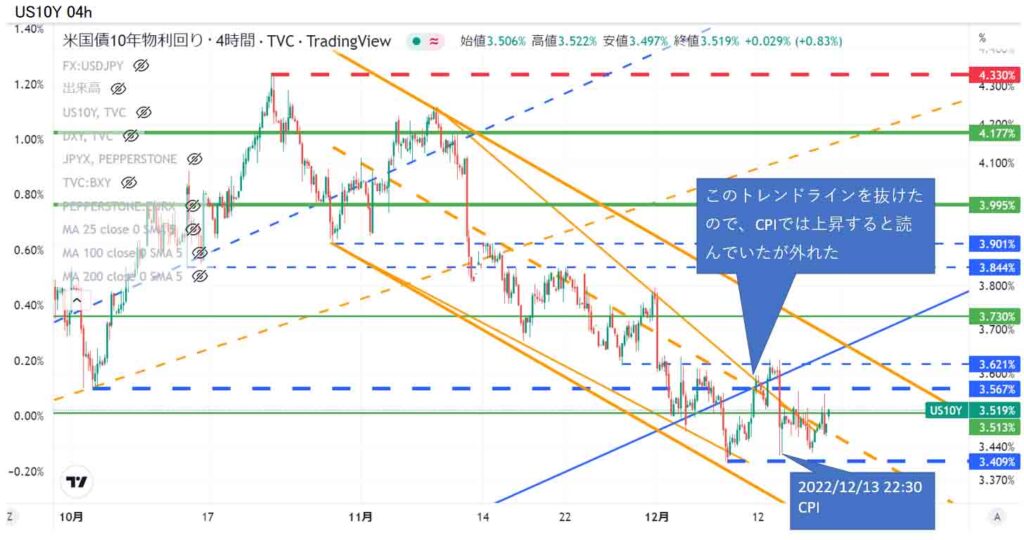

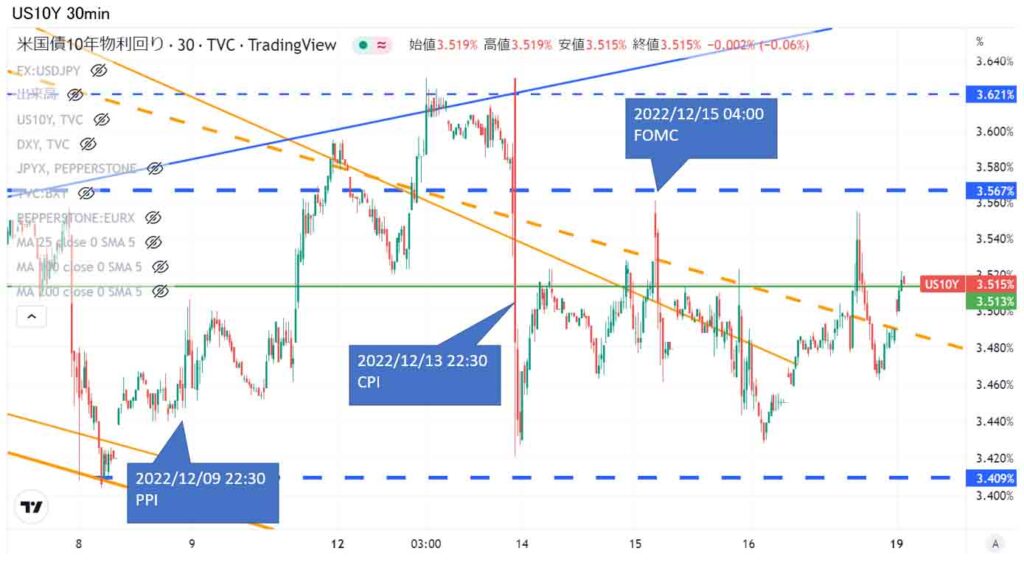

米国債10年物利回り(US10Y)のチャート

では、ドル円に最も影響を受ける米国債10年物利回り(US10Y)のチャートを見てみる。

まずは、日足で環境認識から。

このように、2021年8月からの青い上昇チャネルラインを完全に割った状態であった。

では、4時間足チャートを見てみる。

このように、青色の上昇チャネルラインを明白に割って、細い黄色トレンドラインも上抜けたことから、下降トレンドは一旦終了したかに思えた。

しかし、12/13のCPIで再び下落したので、もしかしたら本格的な下降の始まりかも知れないとも思える。

太い黄色のチャネルラインを新たに引き直せば、まだ下降トレンドは終わっていないとも取れる。

ここはなかなか判断が難しい。

では、もう少し詳しく、30分足で見てみる。

これを見ると青いチャネルラインを明確に抜けて、戻りを付けて、CPIで急降下しているので、これは典型的な下降パターンである。

しかし、その後のFOMCを経過した後はドル円は上昇しているのに、金利が下がっている。

これは何か変だ。

ドル円と長期金利の相関

では、ドル円と米国債10年物利回りチャートを同時に見てみる。

水色の線が米国債10年物利回りだ。

このように、FOMC以降は今までとは大きく異なりドル円と長期金利が逆相関になっている。

これは何を意味するのだろうか?

金利が下がっているのに、ドルインデックスは上昇し、円インデックスはさがり、逆に、金利が上昇しているのに、ドルインデックスが下がって、円インデックスが上昇していたのである。

そもそも、FOMC後、政策金利は更に上がっているのに、長期金利が上がらないっていうのがおかしい。

ということは、米国債が売られているということを意味しているので、米国のリセッション(景気減速)を示唆しているのだろうか?

米国債が買われて値上がりし、長期金利が低下していることなので、近い将来金利低下で米国経済が上がって来ると予想されたのだろうか?

そうなると、これからドルは更にさがるのだろうか?

そう考えると、米国の利上げは行き過ぎていると市場は捉えているのだろうか?

この辺はあくまで想像なので、今後の動きに注目したい。

まとめ

結局は短期足でトレンドラインを引いても、あまり意味をなさない。

長期足のチャネルラインでも、複数引くことが出来るので、一つのチャネルラインを引けたからと言ってそれに囚われてはならないってこと。

そして、長期足のトレンドラインに沿うからと言って、指標ギャンブルはやらない方が良い。たいてい想像通りにはいかない。

そして、FOMCの政策金利の方向に逆らったトレードをしないってことだな。

FOMCは必ず行って来いになるので、惑わされない様に…。

コメント